2022年,热水器依然是深陷在下滑的泥潭中,零售额规模近八年来首次跌破500亿元大关。

受困于房地产业严格管控以及区域性疫情的频发,奥维云网(AVC)推总数据显示,2022年中国热水器市场(注:指电热、燃热两大细分品类)全渠道零售额为471亿元,同比下降11.1%。2022年电热全渠道零售额224亿元,同比下滑11.8%,燃热全渠道零售额247亿元,同比下滑10.5%。细分品类中,壁挂炉、空气能热水器、厨宝、即热式电热水器、太阳能热水器整体市场在线上总零售额约40亿元,同比下滑11.5%,线下零售额约148亿元,同比下滑15%。

无论是主流品类的电热、燃热,还是热水器细分品类都显示出了需求下滑,市场低迷的现状。除去难以控制的外部因素外,热水器作为生活的刚需产品,从2015年发展至今,经历前3年品类普及带来的高增长之后,随着市场趋于饱和,增长日益艰难。电热自2018年开始,就随着价格战开启,行业品牌格局重塑步入下滑趋势,时至今日,电热基本完成普及,需求进一步收缩,换新动力不足。区别于电热,如今的燃热虽然零售额下滑,但是目前行业竞争加剧,入局品牌不断增多,价格内卷严重,同样陷入下滑趋势,可以说热水器进入了行业自身的发展瓶颈。

电热燃热亟待升级焕新

三年疫情,严重改变了消费者的需求,随着各类小家电的爆红,需要安装的家电受到了极大的冲击,对于热水器市场而言,无疑是雪山加霜,整体市场呈现低迷的状态。最显著的是,品牌数量减少。相关数据显示,2022年市场活跃品牌数量在250个左右,与过去的数量相比至少减少14%。在售机型数量为10093个,降幅达343%。

对于热水器行业中的主流品类电热、燃热而言,产品结构升级缓慢始终困扰市场。

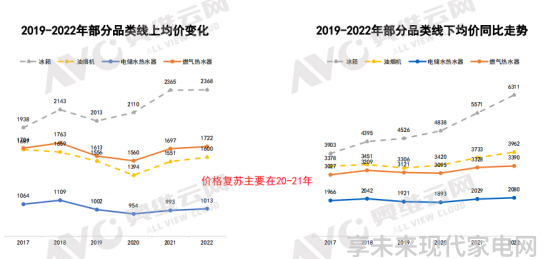

据奥维云网(AVC)监测数据显示,过去5年时间,电热、燃热相比于冰箱、油烟机等其他大家电品类,均价增长缓慢,相比冰箱5年时间线上均价增长超400元,线下均价增长近2500元,电热燃热均价五年时间全渠道几乎没有增长,在2021-2022年价格调整基本处于停滞状态,仅线下燃热均价增长360元左右。

热水器行业的产业升级调整势在必行。

就目前来看,随着新兴电商的蓬勃发展,消费者逐渐分散开,带动了渠道的多元化发展。据奥维云网数据显示,抖音渠道(1-11月)热水器品类销额5.6亿元,销量45万台,均价在3040元,拼多多渠道(1-11月)热水器品类销额24.8亿元,销量506万台,均价1325元。可见,抖音、快手、拼多多等新兴电商渠道已经打开热水器市场,并且占比不小。抖音、小红书等平台带动产品优质功能的普及,热水器的高端占比、零冷水等趋势功能的占比甚至表现优于主流电商。

线下渠道中,热水器也在逐渐向下沉市场渗透,市场结构正在改变。下沉市场依然是通过农村地区保有量空间带动下沉规模高速增长,尤其是2022年10月与11月,电热零售额达到了5.4亿元和3.8亿元,同比增长60.2%和72.8%。燃热零售额达到了1.7亿元和2.0亿元,同比增长39.8%和76.4%。2022年下沉渠道中,海尔拔得头筹,电热零售额占比40.3%,燃热零售额占比30.9%。其次是美的,电热零售额占比35.5%,燃热零售额占比14.5%。

电热水器凭借成本低、安装便捷等优势更加受到下沉市场的青睐,燃热也随着农村地区天然气设施的普及渗透,有了较大的发展空间。

对于电热而言,虽然市场份额进一步被燃热挤压,但是大功率与加热方式的多样化依然为电热提供了更多生存空间。据奥维云网(AVC)监测数据显示,电热3200w以上功率零售额占比提升较大,2022年线下零售额占比达到30.8%,线上零售额占比达到23.6%。在加热方式上,从单管加热到双管加热、双胆双管加热、变频双管加热、螺旋聚能等方式,让舒适性得到了大幅提升,同时节省了加热的耗能和时长,提供了热水使用的更多场景需求。

结合我国房屋浴室空间狭小的客观条件,使外形小巧化、扁平化成为电热的主流发展趋势。据奥维云网(AVC)监测数据显示,电储水热水器的“扁桶”款式线上、线下零售额占比分别为10.2%与27.0%,在过去几年保持稳定增长,超薄成为细分品类共同发展的方向。

对于燃热而言,静音成为改善体验的重点方向。据奥维云网(AVC)监测数据显示,2022年燃热线下tpo10中,有6款均带有静音功能,且均价皆在4200元以上。静音功能不仅能够带来优质的体验,还有较高的溢价能力,未来将成为中高端标配。

在2022年疫情影响下,热水器的需求受到了比较严重的抑制,随着疫情的放开,2023年热水器伴随消费需求恢复,以及产业的进一步升级焕新,市场应该会有进一步回暖迹象。但是受困于行业饱和度高,整体依然会呈现下滑趋势。

据奥维云网(AVC)预测,2023年电热零售额214亿元,同比下滑4.2%,燃热零售额244亿元,同比下滑1.2%,电燃差距会进一步拉大。

壁挂炉逆势增长,未来可期

虽然行业陷入发展瓶颈,但是产品结构出现变数,曾经传统“电,燃气,太阳能”主导下的“三足鼎立”格局正逐渐,演变出新的格局:太阳能热水器市场逐渐萎缩,电热燃热增长乏力,小厨宝维稳,壁挂炉涨势断层高位。

据奥维云网(AVC)监测数据显示,2022年线上市场,壁挂炉、空气能热水器、厨宝、即热式电热水器的零售额占比分别为25%、24%、24%、21%,线下为39%、19%、19%、23%。其中壁挂炉和空气能凭借较高的产品均价占据了相对主流的规模地位,且壁挂炉的规模处于逆势增长状态。

具体来看壁挂炉的变化。

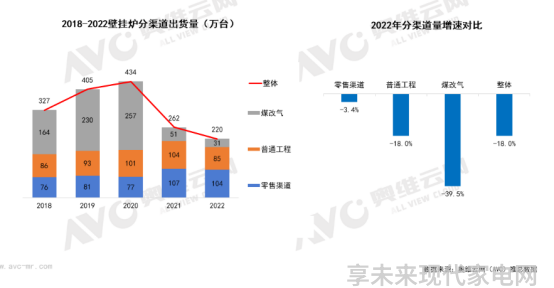

2022年壁挂炉全渠道220万台,同比下滑18.0%。其中,零售渠道104万台,同比下滑3.4%,普通工程85万台,同比下滑18.0%,煤改气31万台,同比下滑39.5%,煤改气和工程渠道出现了大幅收缩。

随着煤改气政策逐步收官,增幅下滑,加上疫情反复、房地产市场遇冷等内外因素影响,壁挂炉品类出现疲软,据奥维云网(AVC)推总数据显示,2022年上半年,壁挂炉出货量74.2万台,同比下滑33.8%。其中,煤改气规模为14.4万台,同比下降31%。

煤改气规模在下滑,但随着企业逐步将重心转至零售和普通工程市场,零售渠道成为了壁挂炉的必争之地。线上渠道成为了新的增长赛道,在上半年疫情反复的情况下,在售机型数量仍然在稳步增长。据奥维云网(AVC)监测数据显示,2022年线上销量12.6万台,同比增长8.0%,销额8.9亿元,同比增长6.7%。线上规模保持良好的增长势头,在全渠道中线上占比达到了九成。

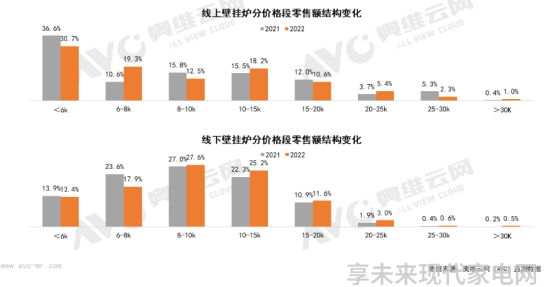

价格方面区隔显著,0-15k价格区间,线上占比18.2%,线下占比25.2%,皆比同期有所增长。线上6-8k价格段占比19.3%,能够进一步推动产品普及。

对于壁挂炉而言,冷凝和智能功能依然是重要的发展方向。据奥维云网(AVC)监测数据显示,冷凝线上占比30.8%,线下占比17.0%,进入常态渗透期,6k-20k价格段均有涉及,国产品牌也在加大投入,线上渠道中,海尔冷凝产品占比达到四成,美的近四成,万和近六成。线下海尔美的的冷凝产品投入均超过两成。智能需求旺盛,带有智能功能的产品,线上占比74.6%,线下占比83.6%,未来势必会成为全价格段刚需。

政策红利消失,但是壁挂炉依然成为能够成为未来热水器重要品类之一。首先,北方初期煤改气进入存量市场,换新将成为新的增长动力,其次,随着天气变化无常,冬日日趋寒冷,南方地区供暖市场也在迅速扩大,成为新的亟待挖掘的市场。再者,疫情放开,消费需求逐步回复,大量家电消费券放出,家电作为重要的大宗消费品,必然会在促经济促销费的大潮下受益。壁挂炉具有充分发挥暖通渠道的高端和套系优势,在精装修市场的配套率逐年上升,也成为中高端住宅的重要卖点。

2022年已过,热水器已经呈现出对于细分品类的多元化探索。而家电品牌自身也依托这些品类进行多元化布局,形成了有利的协同发展格局,无论是对行业还是品牌自身都是良性的发张趋势,2023年行业迭代升级,细分品类崛起将成为主旋律。