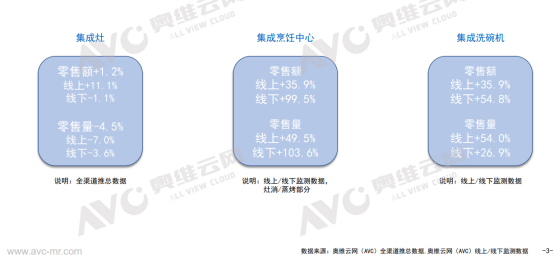

而作为过去几年保持高增长的集成厨电品类,除了受到上述因素影响之外,还有疫情反复导致的无法安装等不利因素,这也造成了2022年集成厨电产品整体表现一般,其中集成灶明显不及预期,集成烹饪中心入局者增多,而集成洗碗机由于基数低以及配套率的提升表现出了高增长性。据奥维云网(AVC)推总数据显示,2022年集成灶市场零售额259亿元,同比增长1.2%,但零售量同比下滑4.5%;集成烹饪中心-灶消/蒸烤线上市场零售量、零售额分别同比增长49.5%、35.9%,线下市场零售量、零售额分别同比增长103.6%、99.5%;集成洗碗机线上市场零售量、零售额分别同比增长54.0%、35.9%,线下市场零售量、零售额分别同比增长26.9%、54.8%。

从品牌表现来看,2021年集成灶行业最为明显的一个特征就是马太效应增强,头部品牌的虹吸效应明显。但是进入2022年,终端需求的下滑让头部品牌的日子也不好过,为数不多的亮点来自于老板电器的入局和华帝的加码投入。2022年进入集成灶行业之后,仅用不到9个月的时间,老板电器集成灶的销售额就达到了2.8亿元,2023年老板电器集成灶的销售目标为8亿元。而在加大投入之后,华帝2022年集成灶销售规模也达到了“亿元”级别。从销售规模来看,集成灶品牌格局虽然还未形成,但是以火星人、美大、亿田、帅丰和森歌组成的头部阵营基本成形,最大的变数来自于老板电器、华帝、美的、海尔等厨电品牌。潮流家电网在走访中发现,以老板电器为代表的多个传统厨电品牌将集成灶列为了2023年主要增长点,这也就意味着2023年集成灶行业竞争将更激烈。再看集成烹饪中心,方太毫无疑问是这一行业的引领者,从方太发布的数据来看,推出3年来(2019年8月推出),方太集成烹饪中心已走进超过120万家庭。这也就意味着方太集成烹饪中心年均销售量在35万台左右,从产品均价来看,GfK发布的数据显示,2022年1~11月集成烹饪中心均价高达19207元,这也就意味着从集成厨电这一大品类来看,方太集成烹饪中心的销售规模已经超过了美大+火星人的销售总和。另一方面,过去十年,集成灶的增长来要来自下沉市场,这些市场最大的特征就是过去几年受房地产市场的影响不如一二级市场,勉强还能提供一些增量。但是,当增量变存量,下沉市场变成一二级市场,集成灶如何突围?特别是在一二老旧小区,消费者几乎使用的都是分体式厨电,当他们需要置换的时候,估计大部分消费者会选择更容易安装的分体式厨电或者集成烹饪中心。因为集成灶带来的置换成本和置换周期太长了。换句话说,在存量市场下,集成灶的发展空间将被集成烹饪中心和分体式厨电压缩。除此之外,对于集成灶来说还存在一个致命的缺点,就是很难走进“高净值”家庭,特别是住别墅(大平层),喜欢进口家居,拥有大厨房的这批消费者,他们首选肯定是合资品牌,次选至少也会是方太和老板。产品端大概率是分体式厨电,其次则是集成烹饪中心。这也是为何2022年年底行业内会讨论“集成灶和集成烹饪中心,谁才是未来发展趋势?”因为需求端对于产品的需求正在发生变化,而供给端有了更适合的解决方案,这也是越来越多的厨电和集成灶企业推出集成烹饪中心的底层逻辑。此外,有业内人士告诉潮流家电网,2022年集成灶行业增速放缓并不是偶然,虽然2023年大概率市场会回暖,但是也拉开了行业洗牌的序幕(2022年已有集成灶品牌退出)。与此同时,随着美的、海尔、老板、华帝、小米等品牌大力发展集成灶,集成灶的产品属性也从“建材”转向了“电器”,这也就意味着低价竞争和低毛利率。综合来看,潮流家电网认为,集成灶短时间内仍是厨电行业的主要增长点,2023年甚至有望突破300亿规模。但是长远来看,正如我们之前所说,行业红利消退,洗牌拉开序幕,更多更好的机会将倾向于集成洗碗机和集成烹饪中心。横向增品,纵向升级,“卷”出第二增长曲线对于集成灶行业来说,2022年是热闹的,既有老板、方太携手进入集成灶行业,也有小米、苏泊尔等品牌首次推出集成灶产品,而更多的则是华帝、万和、美的、海尔等加码发力集成灶品类。其实,从销售规模来看,集成灶已经超过了大多数厨卫品类。奥维云网(AVC)数据显示,2022年集成灶的市场规模为259亿元,这一规模超过了燃气灶,仅次于油烟机(市场规模为296亿元)。

从渗透率方面来看,集成灶的渗透率已经超过了30%。奥维云网(AVC)推总数据显示,集成灶的需求占比,即集成灶零售量/(集成灶零售量+油烟机零售量),从2015年的2%增长至了2021年的12%,2022年为14%。集成灶的规模占比,即集成灶零售额/(集成灶零售额+油烟机零售额+燃气灶零售额+消毒柜零售额+嵌入式零售额),从2015年的6%增长至了2021年的29%,2022年为32%。这也从侧面印证了集成灶行业后继增长空间有限。寻找新增量成为了整个行业的举措,具体来看,主要表现在两个方面,一是横向的拓宽产品品类,从单一集成灶到燃气热水器、集成洗碗机、不锈钢橱柜;二是纵向升级产品,一方面集成更多的小家电产品功能,另一方面深度挖掘细分需求,升级蒸烤炸等功能。最为明显的一个例子就是近两年众多品牌主推的“集成灶和集成洗碗机”两件套,随着配套率的提升以及消费者对于集成产品的认可,集成洗碗机的未来发展值得期待。以火星人为代表的专业品牌已经上量,集成洗碗机正在成为企业新的增长曲线。奥维云网(AVC)也认为,参考集成灶历年发展的增速去看,集成洗碗机未来几年的增长潜力很大,预计2025年集成洗碗机规模将达到32亿元。此外,布局不锈钢橱柜(实木橱柜)近几年在集成灶行业也成为了趋势之一。除了早已布局的火星人、森歌、亿田、帅丰等品牌之外,美多也在2022年推出了不锈钢橱柜,北斗星有望在2023年入局。

从发展路径来看,从集成灶到橱柜(不锈钢橱柜为主)、再到集成水槽,燃气热水器……这是典型的企业战略的推进,从提供单品到提供整体解决方案。这种变化既为企业找到了新增量,同时也满足了当下消费者的“审美需求”。退一步说,在集成灶行业增速放缓的当下,企业以“集成”为核心要素构建的第二增长曲线或将成为未来增长的核心动能。当然,除了品类的扩展,就集成灶单品来说,2022年差异化升级同样明显。一是来自性能参数的升级,典型代表就是老板电器推出的全新一代高性能集成灶,吸力达到了20m3/min,风压达到1000Pa;方太推出的集成灶吸力则达到了23m3/min,风压同样达到了1000 Pa。此外,火星人推出的ET50集成灶噪音只有48.5dB,美大推出的“风系列”新品集成灶,风华、风度、风尚、风明全面普及变频的同时,噪音和吸力同样出众。

二是基于体验与功能的升级,比如大家耳熟能详的空气炸,语音控制,几乎已经成为2022年新品集成灶的标配。亿田推出的“以一抵六”S8A集成灶、北斗星开创的一体不锈钢集成灶、美的推出的制冷集成灶则带来了另一种体验。而北斗星双蒸双烤集成灶和蓝炬星推出的K5S独立蒸烤炸集成灶则在原来的基础上实现了蒸烤烹饪方式的升级,进一步拓宽了“功能的集成”。此外,还有对于集成灶下柜腔体的升级,主要体现在两个方面:一是直接升级腔体容积,比如老板电器布局的大腔蒸烤集成灶,名气推出的旗舰新品939FT蒸烤炸一体集成灶,以及德意一直以来主打的三大集成灶;二是功能的层面的更多集成,比如空气炸,未来肯定将有更多的厨房小家电功能被集成进入集成灶。总体来看,集成灶行业产品的多元化格局已经打开,未来分体式厨电和集成厨电的融合将成为一种新趋势,而老板、方太等品牌的入局不仅加速了这一趋势,与此同时也为集成灶在产品和功能创新方面带来了新的思路。正如行业分析人士此前接受潮流家电网采访时所言,在当前的市场形势下,老板电器凭借自身多年来的产品技术积累,推出全新一代高性能集成灶,一方面能够给消费者带来更高性能的产品,一方面也为遭遇升级瓶颈的市场带来了新格局、新气象。而在另一方面,集成灶行业在产品创新、功能升级等方面也将越来越“卷”。与此对应的,对于细分市场的挖掘以及品牌自身的定位将成为能否在集成灶行业分得一杯羹的核心要素。政策支撑,地产回暖,复苏可期从宏观层面来说,疫情三年给厨电行业带来的不利因素将在2022年翻篇。而更为重要的是在扩内需的大框架下对于家电产业的支持。近几年更是出台了多项政策。比如2022年8月,商务部、国家发展改革委、住房和城乡建设部等13部门发布的《关于促进绿色智能家电消费若干措施的通知》,明确提出开展全国家电“以旧换新”活动、推进绿色智能家电下乡、鼓励基本装修交房和家电租赁、实施家电售后服务提升行动、加强废旧家电回收利用等9条具体措施。除了政策层面的支撑之外,与家电行业密接相关的房地产市场也在2022年得到了喘息机会,在保交付的指引下,房地产市场“松动”明显。据乐居财经发布的《2022年房企交付榜》数据显示,截至2022年12月31日,已公示交付套(户)数的54家房企全年累计交付房屋约392万套(户)。业内普遍认为,2023年房地产行业将是筑底回暖的一年。正是基于此,业内普遍看好集成灶行业在2023年的复苏。

奥维云网(AVC)推总预测数据显示,2023年集成灶规模302亿元,同比增长16.6%。预计二季度开始市场逐渐回暖,2022年部分需求转移至2023年释放,2022-2023两年复合增长率回落为8.6%。GfK中怡康则预测,2023年集成灶零售额涨幅能达到12.6%。集成烹饪中心方面,2022年亿田、华帝等品牌已经入局。奥维云网(AVC)认为,上集成区别于下集成的核心优势在于不用改烟道,随着品牌的不断入局,将会有更多的消费者逐步了解并选择,灶消/蒸烤+超薄油烟机的半集成解决方案或许在低基数的背景下将迎来爆发式增长。但是也有持不同观点的人认为,过去5年整个行业之所以能够保持高速增长,其中既有产业处于风口,引来了众多加盟商参与,也有渠道的突破和变革,特别是电商渠道的崛起和网批模式的高速发展,给整个行业特别是头部企业带来了巨大红利。但是眼下这一红利正在退潮,加盟商数量的下滑,消费信心的不足是导致2022年集成灶行业下滑的根本因素,在传统厨电腰部代理商和头部代理商没有大规模进入集成灶行业前,集成灶这门生意势必不如以前那么好做,甚至会很难做。